【行業深度】洞察2025:中國售電公司行業競爭格局及市場份額(附市場集中度、企業競爭力等)

行業主要上市公司:華能國際(600011.SH)、國電電力(600795.SH)、廣州發展(600098.SH)、粵電力A(000539.SZ)、廣西能源(600310.SH)等

本文核心數據:區域競爭格局;企業競爭格局

1、中國售電公司行業區域競爭格局

根據各省份電力交易中心公布的售電企業注冊數量分布區域來看,大部分集中在廣東、山西、四川三地,售電企業注冊數量最多。其次是重慶、貴州、廣西、云南、安徽、湖南、河南、新疆、陜西等地。

2、中國售電公司行業企業競爭格局

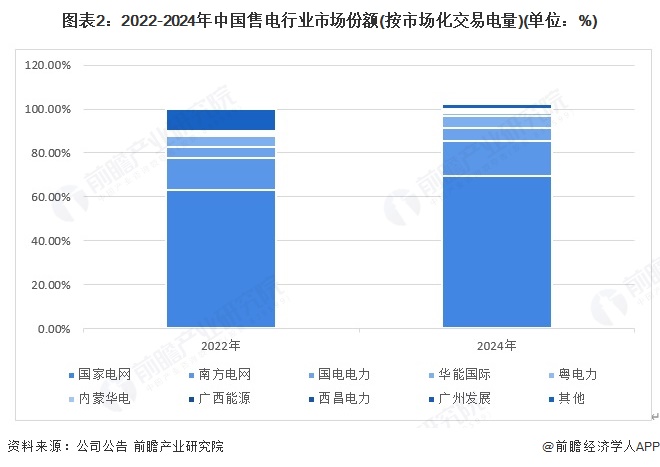

從售電行業市場份額來看,2024年國家電網市場化交易電量約占全社會市場化交易電量的70%,南方電網占16%。2022-2024年,國家電網、南方電網、國電電力、華能國際、粵電力等企業市場占比均有所提升。

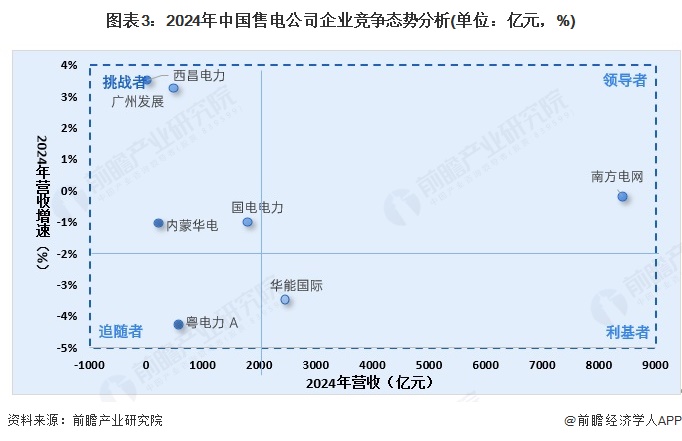

3、中國售電公司行業企業競爭態勢

根據2024年企業營收及增速情況進行分析售電市場參與者的業績情況,市場上的領導者是國家電網、南方電網。其次是挑戰者西昌電力、廣州發展、內蒙華電和國電電力。追隨者是粵電力,利基者是華能國際。

4、中國售電公司行業企業競爭梯隊

按照年市場化交易電量進行售電公司的梯隊劃分,可以按照萬億千瓦時、千億千瓦時和百億千瓦時及以下劃分。其中處于第一梯隊的是國家電網,國家電網2024年市場化交易電量為5.02萬億千瓦時,南方電網市場化交易電量1.14萬億千瓦時,兩家公司在目前售電市場上處于霸主地位。

第二梯隊是千億千瓦時的華能國際、國電電力和廣東電力,市場化交易電量分別是3956.43億千瓦時、4003.47億千瓦時及1193.51億千瓦時。

第三梯隊是百億千瓦時售電量,依次為內蒙華能、廣州發展,而廣西能源、科陸電子、西昌電力市場化交易電量為百億級別。

5、中國售電公司行業市場集中度

我國售電公司市場集中度整體較高,2022至2024年CR3從82.67%上升至91.33%,CR5從88.84%上升至98.26%。

6、中國售電市場分時段交易結構

2024年,全國電力市場中長期電力直接交易電量合計為46535.9億千瓦時,同比增長5.1%,其中,省內電力直接交易(含綠電、電網代購)電量合計為45483.5億千瓦時,省間電力直接交易(外受)電量合計為1052.4億千瓦時。

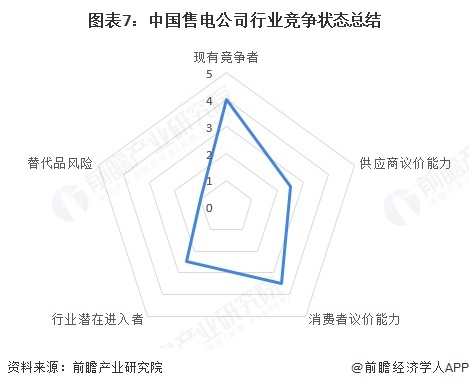

7、中國售電公司行業競爭狀態總結

供應商議價能力中等:上游主要涉及發電企業、電網企業等,其中大型發電集團和跨區域電網企業憑借資源壟斷性和規模優勢,在電力交易中具備較強議價能力;但隨著新能源發電企業數量增多、電力市場化改革推進,售電公司可選擇的供電渠道增加,一定程度上降低了對單一供應商的依賴,削弱了其整體議價強度。

購買者議價能力較強:下游以工業企業、工商業用戶及居民用戶為主,工業企業和大型工商業用戶用電量大、采購集中,對電價波動和供電穩定性敏感度高,且可通過多家售電公司比價、談判來爭取更優交易條件;同時,居民用戶在政策引導下也擁有更多選擇權,這些都使得購買者在交易中占據一定談判優勢。

潛在進入者威脅中等:行業存在一定壁壘,包括資金門檻、資質審批、電力交易專業能力要求等,新進入者需投入大量資金用于注冊資本、履約擔保等,且需熟悉電力市場規則和交易機制;但隨著電力市場逐步開放,政策對社會資本進入售電領域的限制放寬,部分具備資金和資源優勢的企業仍有可能進入,形成一定威脅。

替代品威脅較弱:售電公司提供的電力產品是社會生產生活的基礎能源,目前在能源消費結構中占據核心地位,尚無其他能源能完全替代電力在各領域的廣泛應用;雖然分布式能源、儲能等技術的發展對傳統售電模式有一定沖擊,但短期內難以形成大規模替代,威脅程度有限。

現有競爭者競爭程度激烈:市場參與者眾多,包括電網企業旗下的售電公司、獨立的社會資本售電公司等,各企業在用戶資源、電價策略、增值服務等方面展開激烈競爭;大型售電公司憑借品牌優勢和資源整合能力占據較大市場份額,中小型售電公司則通過差異化服務爭奪細分市場,價格競爭和服務競爭并存,整體競爭態勢激烈。

根據以上分析,對各方面的競爭情況進行量化,5代表最大,0代表最小,目前我國售電公司行業五力競爭總結如下:

更多本行業研究分析詳見前瞻產業研究院《中國售電公司發展模式與投資戰略規劃分析報告》

同時前瞻產業研究院還提供產業新賽道研究、投資可行性研究、產業規劃、園區規劃、產業招商、產業圖譜、產業大數據、智慧招商系統、行業地位證明、IPO咨詢/募投可研、專精特新小巨人申報、十五五規劃等解決方案。如需轉載引用本篇文章內容,請注明資料來源(前瞻產業研究院)。

更多深度行業分析盡在【前瞻經濟學人APP】,還可以與500+經濟學家/資深行業研究員交流互動。更多企業數據、企業資訊、企業發展情況盡在【企查貓APP】,性價比最高功能最全的企業查詢平臺。

廣告、內容合作請點這里:尋求合作

咨詢·服務