預見2023:《2023年中國免疫診斷行業全景圖譜》(附市場規模、競爭格局和發展前景等)

行業主要上市公司:菲鵬生物(838391.NQ);邁瑞醫療(300760.SZ);萬泰生物(603392.SH);萬孚生物(300482.SZ);邁克生物(300463.SZ)等

本文核心數據:中國免疫診斷市場規模;中國免疫診斷市場結構;中國免疫診斷競爭格局等

免疫診斷行業發展概況

1、定義

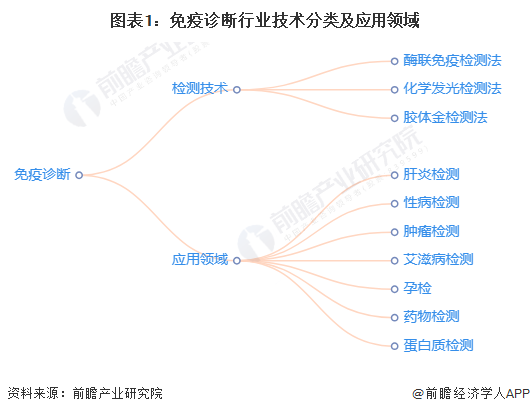

免疫診斷(immunodiagnosis)是應用免疫學的理論、技術和方法診斷各種疾病和測定免疫狀態。免疫診斷試劑在診斷試劑盒中品種最多,廣泛應用于醫院、血站、體檢中心,主要用于肝炎檢測、性病檢測、腫瘤檢測、艾滋病檢測、孕檢等。其中,免疫診斷技術主要包括酶聯免疫檢驗法、化學發光檢驗法、膠體金檢驗法等。此外,檢測技術還包括放射免疫技術、免疫熒光技術以及時間分辨熒光技術,但使用均較少,主流技術路線為化學發光技術、酶聯免疫技術以及膠體金技術,未來行業發展的趨勢以化學發光技術為主。

2、產業鏈剖析:產業鏈協同潛力較大

從產業鏈環節來看,免疫診斷上游環節包括免疫診斷試劑原材料供給、免疫診斷儀器材料的供給,中游環節為免疫診斷產品的研發、生產及銷售,下游環節為醫療機構、第三方試驗室以及疾控中心等,終端用戶環節為患者或科研人員。

免疫診斷行業發展歷程:從放射免疫技術到化學發光技術

我國免疫診斷行業起步于20世紀60年代,最早的免疫診斷技術為放射免疫技術,技術原理為利用放射性核素標記抗原或抗體,形成抗原抗體復合物定量檢測放射活性分子的放射信號。到1970年前后,膠體金技術和免疫熒光技術開始發展,到1980年左右,行業中開始廣泛使用酶聯免疫技術,其原理為加入酶標記的抗體通過反應結合在固相載體后,加入酶反應的底物并催化成顏色或顯現熒光。1990年代,時間分辨熒光技術登場,2000年至今,化學發光技術快速發展,并逐步占據大部分市場,對酶聯免疫法逐漸形成替代作用。

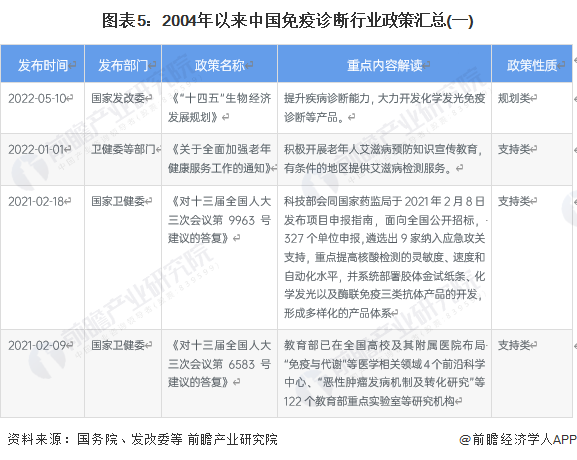

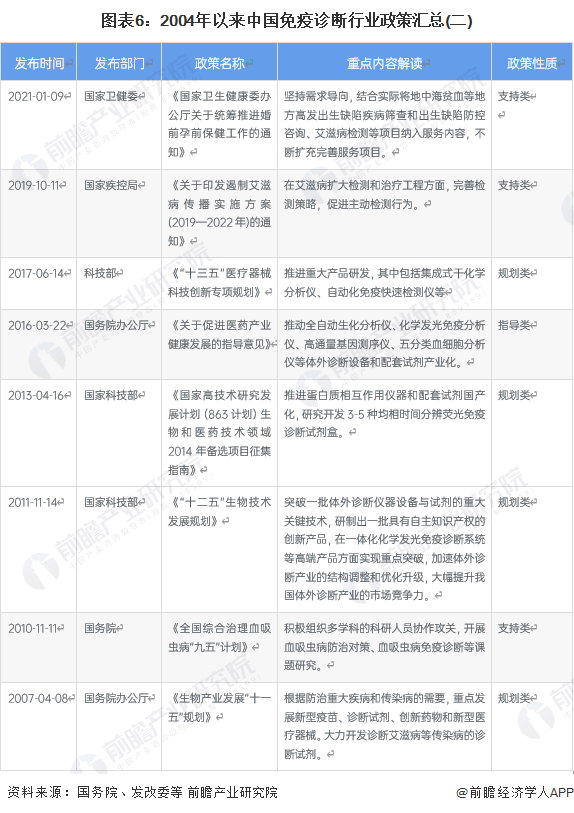

免疫診斷行業政策背景:充分服務于診斷需求

我國免疫診斷行業開始發展的二十多年以來,國家層面出臺了較多相關政策,其中,多數為支持類以及規范類政策,政策支持的方向主要是從重大傳染病防控切入,提升重大傳染病的防控力度,鼓勵居民主動診斷,從而推動免疫診斷行業的需求。具體政策及主要內容等信息匯總如下:

行業發展現狀

1、免疫診斷試劑供給總體較為穩定

根據中國藥檢數據,近兩年來,我國免疫診斷試劑簽發次數總體在穩定的區間內波動。其中,2022年年初,乙肝診斷試劑盒以及梅毒螺旋體抗體診斷試劑盒簽發次數有較為顯著的增長,而后回落至平均水平。在2023年年初,丙肝診斷試劑盒、乙肝診斷試劑盒簽發次數在此較大幅度增長,表明我國上述疾病感染人群較多,存在較大的傳播可能性,為匹配相應的診斷需求,需要簽發足夠的免疫診斷試劑盒。

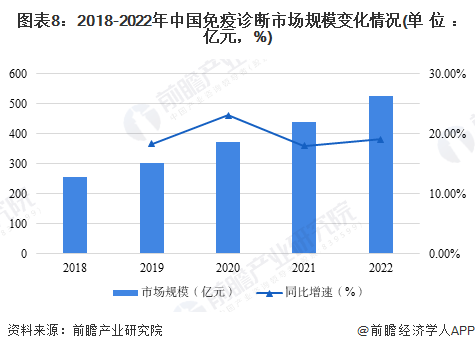

2、免疫診斷市場規模快速增長

根據德勤的市場調研結果,我國免疫診斷行業市場規模持續增長,2018年至2022年,市場規模由256億元增長至524億元,四年復合增速超過20%,2022年我國免疫診斷市場規模同比增長19.9%。

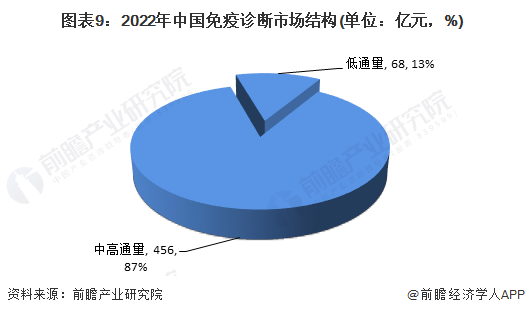

3、中高通量、低通量免疫診斷儀器市場結構

免疫診斷儀器可分為中高通量儀器和低通量儀器,中高通量儀器主要以化學發光和酶聯免疫技術為主,通常為大型的檢驗平臺,并放置在三級/二級醫院中央檢驗科室和第三方獨立實驗室內,并因其高通量的特性,適合進行較大規模的樣本檢測。而低通量免疫診斷儀器主要滿足醫院急診科快檢或小型/基層醫院的較少樣本檢測的需求,通過單人份檢測,在患側需要檢測時可以做到隨時響應患者需求。這類儀器主要采用免疫熒光、膠體金、時間分辨熒光等檢測方法,且一般在20分鐘以內可以提供定性或定量的檢驗結果。但低通量儀器相比中高通量儀器來講,并不適合做大規模的診斷和檢測。根據德勤調研得到的數據,2022年,我國中高通量(化學發光、酶聯免疫等)市場規模達到456億元,占免疫診斷市場總比重的87%;低通量(膠體金、免疫熒光等)市場規模為68億元,占免疫診斷市場總比重的13%。

行業競爭格局

1、外資企業占據國內半數以上的市場份額

根據銷售額來看,我國免疫診斷行業市場國產化率較低,外資企業占據著國內半數以上的市場份額,其中,羅氏市場份額達到了27%,其次為雅培,市場份額為15%。貝克曼、西門子市占率分別為7%、6%,行業CR4為55%。國內本土企業方面,邁瑞醫療是國內免疫診斷行業的龍頭企業,但其市占率也僅有5%左右,其次為安圖生物,市占率為4%,新產業生物市占率僅為3%。

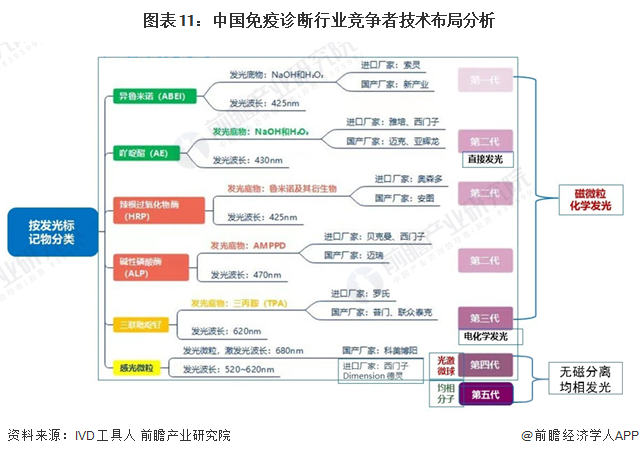

2、競爭者技術路線對比

從當前最主流的化學發光法的技術路線來看,按發光標記物劃分,可進行磁微粒化學發光的標記物包括異魯米諾、吖啶醋、辣根過氧化物酶、堿性磷酸酶、三聯吡啶釕,具體來看,使用異魯米諾作為標記物的廠家包括索靈、新產業等,使用吖啶醋的廠家包括雅培、西門子、邁克、亞輝龍等,使用辣根過氧化物酶的廠家包括奧森多、安圖,使用堿性磷酸酶的廠家包括貝克曼、西門子、邁瑞等,使用三聯吡啶釕的廠家包括羅氏、普門、聯眾泰克等。根據羅氏在我國市場占比最大的事實,可以推斷三聯吡啶釕標記物的應用也相應較為廣泛。此外,無磁分離均相發光的標記物為感光微粒,國產商家包括科美博陽等,國外廠商中西門子、德靈有所布局。

總體來看,西門子所使用的的標記物種類較多,而其他公司較少有使用多種標記物的情況。

3、競爭者區域分布

從我國免疫診斷代表性企業的區域分布圖來看,我國廣東省免疫診斷產業一體化程度較高,上中下游企業中均有規模較大的代表性企業分布,而我國山東地區的產業優勢則主要體現在免疫診斷產品的研發和生產環節。此外,產業鏈上游龍頭企業菲鵬生物位于廣東省,普瑞生物位于天津市;中游龍頭企業邁瑞醫療位于廣東省,諾唯贊位于江蘇省,安圖生物位于河南省;下游檢測機構龍頭企業迪安診斷位于浙江省,金域醫學位于廣東省。

行業發展前景

1、中國免疫診斷行業市場發展趨勢

我國免疫診斷行業發展趨勢主要包括兩大方面,一方面,在“十四五”規劃強調優質醫療資源建設和區域均衡分布的背景下,分級診療、支持基層醫療建設等行業發展背景下,設備端將聚焦于輕量化、便攜化的發展方向,另一方面,在技術路線上,化學發光技術占比將進一步提升,我國免疫診斷本土企業也將持續推進國產替代進程。

2、中國免疫診斷行業市場規模預測

根據菲鵬生物招股書,預計到2025年,我國化學發光免疫診斷市場規模將達到632.6億元,而根據德勤的調研結果,截至2022年,我國化學發光免疫診斷市場規模占中高通量免疫診斷市場比重的88%,并且該比例逐年上升,結合中高通量免疫診斷市場占免疫診斷市場整體的87%,可以得出,化學發光免疫診斷市場大約占免疫診斷市場比重的76.6%,且比例按每年0.8%遞增,因此,前瞻測算,到2025年,我國免疫診斷市場規模將達到801億元。

更多本行業研究分析詳見前瞻產業研究院《中國免疫診斷行業市場前瞻與投資戰略規劃分析報告》。

同時前瞻產業研究院還提供產業大數據、產業研究報告、產業規劃、園區規劃、產業招商、產業圖譜、智慧招商系統、行業地位證明、IPO咨詢/募投可研、IPO工作底稿咨詢等解決方案。在招股說明書、公司年度報告等任何公開信息披露中引用本篇文章內容,需要獲取前 瞻產業研究院的正規授權。

更多深度行業分析盡在【前瞻經濟學人APP】,還可以與500+經濟學家/資深行業研究員交流互動。

廣告、內容合作請點這里:尋求合作

咨詢·服務